Email: vantiep.nguyen@gmail.com

Email: vantiep.nguyen@gmail.com

Hỗ trợ trực tuyến

Tin bất động sản

Tin Tức

Tin Tức

Lãi suất liên ngân hàng giảm mạnh

Với thanh khoản của thị trường khá dồi dào đã giúp lãi suất liên ngân hàng trong những phiên gần đây có sự điều chỉnh giảm mạnh ở tất cả các kỳ hạn so với thời điểm cuối tháng 1/2023 và đầu tháng 2/2023.

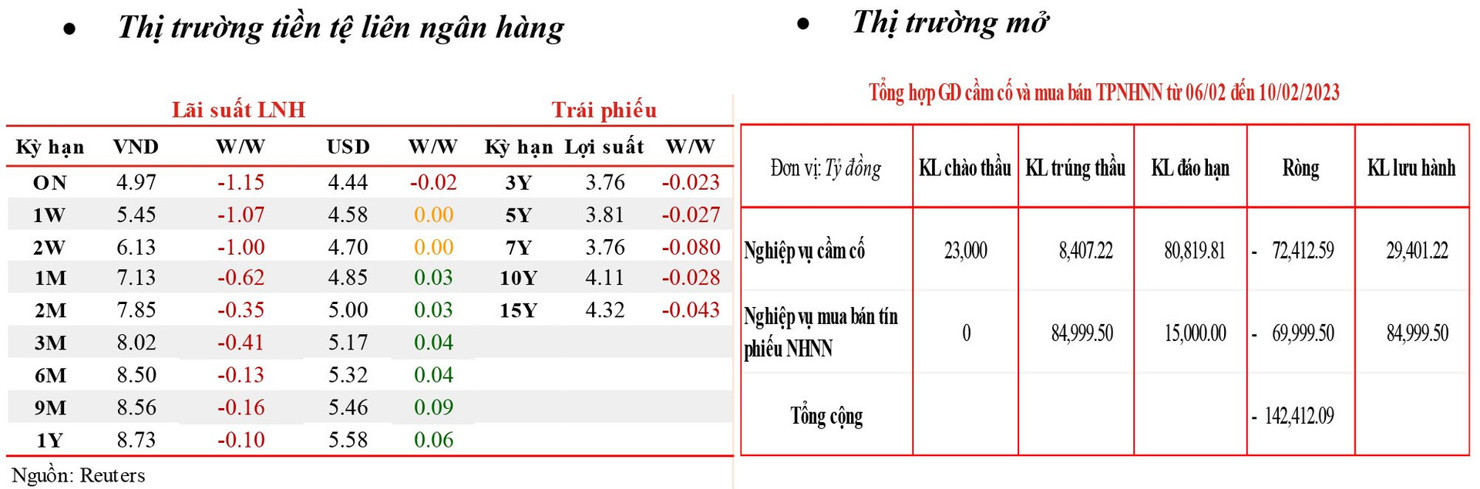

Số liệu thống kê từ Trung tâm Nghiên cứu Kinh tế - Ngân hàng TMCP Hàng Hải Việt Nam (MSB Research) cho thấy, trong tuần từ ngày 6 – 10/2, lãi suất VND liên ngân hàng giảm mạnh ở tất cả các kỳ hạn.

Chốt phiên cuối tuần (ngày 10/2), lãi suất VND liên ngân hàng giao dịch quanh mức: qua đêm là 4,97% (-1,15 điểm % so với phiên cuối tuần trước đó); 1 tuần là 5,45% (-1,07 điểm %); 2 tuần là 6,13% (-1,0 điểm %); 1 tháng là 7,13% (-0,62 điểm %).

Còn với đồng USD, lãi suất USD liên ngân hàng biến động tăng - giảm nhẹ qua các phiên. Phiên cuối tuần (ngày 10/2), lãi suất USD liên ngân hàng đóng cửa ở mức: qua đêm là 4,44% (-0,02 điểm %); 1 tuần là 4,58% (không thay đổi); 2 tuần là 4,70% (không thay đổi) và 1 tháng là 4,85% (+0,03 điểm %).

|

Lý giải nguyên nhân giúp lãi suất liên ngân hàng giảm mạnh, Công ty Chứng khoán (CTCK) Bảo Việt (BVSC) cho rằng, do thanh khoản của thị trường đang khá dồi dào nên sẽ không tạo ra các áp lực lớn đối với lãi suất trong thời điểm hiện tại.

Nhận định trên được minh chứng bằng việc lãi suất liên ngân hàng giảm mạnh, bất chấp hoạt động hút ròng trên Thị trường mở (OMO) trong tuần qua của Ngân hàng Nhà nước (NHNN).

Thống kê cho thấy trên OMO cho thấy, tuần qua, NHNN chào thầu 23.000 tỷ đồng trên kênh cầm cố với kỳ hạn 7 ngày, lãi suất ở mức 6,0%. Có 8.407,22 tỷ đồng trúng thầu; 80.819,81 tỷ đồng đáo hạn trong tuần.

NHNN chào thầu tín phiếu NHNN với kỳ hạn 7 ngày. Có 84.999,5 tỷ đồng tín phiếu trúng thầu với lãi suất trúng thầu giảm từ mức 5,49% xuống mức 4,55%; trong tuần có 15.000 tỷ đồng tín phiếu đáo hạn.

Như vậy, trong tuần qua, NHNN hút ròng 142.412,09 tỷ đồng từ thị trường thông qua nghiệp vụ OMO. Hiện, khối lượng lưu hành trên kênh cầm cố ở mức 29.401,22 tỷ đồng; tín phiếu NHNN ở mức 84.999,5 tỷ đồng.

Dự báo cho các tháng tới và cả năm 2023, trong báo cáo mới đây, CTCK Rồng Việt (VDSC) chỉ ra các yếu tố có thể hỗ trợ thanh khoản của hệ thống gồm:

(1) Với áp lực tỷ giá giảm bớt, NHNN có thể tận dụng cơ hội để tích trữ ngoại tệ, đồng thời là cũng một kênh hỗ trợ thanh khoản tiền đồng; (2) Tín dụng tăng chậm hơn, huy động vốn tích cực hơn; (3) Tăng trưởng cung tiền sẽ có sự phục hồi nhờ đầu tư công cải thiện và định hướng tiếp tục hỗ trợ thanh khoản từ nhà điều hành;

(4) Áp lực trái phiếu đáo hạn cho năm 2023 vẫn còn rất lớn, tuy nhiên sẽ có sự chuẩn bị tốt hơn từ các thành viên thị trường so với năm 2022.

Trong báo cáo mới đây, CTCK Vietcombank dự báo, lãi suất liên ngân hàng dự báo vẫn duy trì ở ngưỡng cao khi xét tới xu hướng tăng lãi suất của các ngân hàng trung ương tiếp diễn và chưa có tín hiệu rõ ràng về thời điểm giảm lãi suất.

Giai đoạn này lãi suất nghiệp vụ thị trường mở cũng duy trì ổn định ở ngưỡng cao khoảng 6%. Cùng với đó, bước sang năm 2023, các ngân hàng đã có hạn mức tín dụng mới theo đó có dư địa tập trung nhiều hơn cho các hoạt động tín dụng. “Tất các các yếu tố trên đồng thuận với khả năng lãi suất liên ngân hàng sẽ khó giảm sâu”, VCBS nhận định.

Cũng theo VCBS, mặt bằng lãi suất đã tăng đáng kể trong năm 2022, nhu cầu gửi tiền dự báo sẽ được cải thiện.

Do vậy, trong điều kiện thuận lợi, lãi suất điều hành có thể không tăng thêm trong năm 2023 và mặt bằng lãi suất kỳ vọng sau khi đạt đỉnh trong nửa đầu 2023 sẽ đi ngang và dần hạ nhiệt nửa cuối năm 2023.

Trong khi đó, CTCK Yuanta cho rằng, mặt bằng lãi suất đang trong xu hướng ổn định trở lại. Sau Tết Nguyên đán, một số ngân hàng thương mại đã giảm lãi suất huy động khoảng 0,5% - 1%.

Dù vậy, các chuyên gia của công ty này vẫn giữ quan điểm thận trọng với lãi suất, vẫn chưa kỳ vọng lãi suất giảm đáng kể mà chỉ kỳ vọng lãi suất sẽ hạ nhiệt sau sau khi các ngân hàng trung ương trên thế giới dừng nâng lãi suất.

Bài viết liên quan

- » Cổ phiếu bất động sản đồng loạt tăng (08-03-2023)

- » Khơi thông dòng vốn, giải quyết tín dụng cho bất động sản (04-03-2023)

- » Lãi suất ngày 24/2: Thêm một ngân hàng giảm mạnh lãi suất tiền gửi từ hôm nay, đã có 2 nhà băng giảm (24-02-2023)

- » Lãi suất ngân hàng hôm nay 21/2: Đồng loạt giảm (21-02-2023)

- » Ông lớn nhà băng bất ngờ giảm sốc lãi vay 3% cho bất động sản (18-02-2023)

- » Ngân hàng rầm rộ hạ lãi suất huy động, big 4 lên kế hoạch giảm lãi vay (18-02-2023)

- » Tổng giám đốc ngân hàng lớn đồng thuận giảm lãi suất cho vay bất động sản (11-02-2023)

- » Các ngân hàng lớn thống nhất giảm lãi suất huy động (08-02-2023)

- » Thủ tướng chỉ đạo họp gỡ khó thị trường bất động sản ngay trong tháng 2 (04-02-2023)

- » Thị trường bất động sản hồ hởi sau chỉ đạo "nóng" của Thủ tướng (04-02-2023)

- » Thủ tướng yêu cầu các bộ vào cuộc gỡ khó cho thị trường bất động sản (28-12-2022)

- » Ngân hàng đồng thuận đưa lãi suất huy động về dưới mức 9,5%/năm (20-12-2022)

- » Chính phủ lập Tổ công tác gỡ khó cho bất động sản (09-12-2022)

- » Thủ tướng: Bình Dương phải tháo gỡ khó khăn cho doanh nghiệp bất động sản (09-12-2022)

- » Đâu sẽ là thủ phủ công nghiệp mới tại khu vực phía Nam? (22-11-2022)

- » Chính phủ lập Tổ công tác gỡ khó cho bất động sản (22-11-2022)

- » Đâu sẽ là thủ phủ công nghiệp mới tại khu vực phía Nam? (18-11-2022)

- » Ngân hàng tích cực hỗ trợ tín dụng cho thị trường BĐS, đi đôi với kiểm soát rủi ro (11-11-2022)

- » Tỷ giá hạ nhiệt, Ngân hàng Nhà nước bơm tiền trở lại (07-11-2022)

- » GIỚI THIỆU TỔNG QUAN KCN CHƠN THÀNH (03-11-2022)

- » Dự án nâng cấp, mở rộng Quốc lộ 13: Đẩy nhanh tiến độ đền bù, giải phóng mặt bằng (28-10-2022)

- » Đoàn cán bộ tỉnh Bình Phước làm việc với Tập đoàn Aeon, Nhật Bản (28-10-2022)

- » TÌM ĐỐI TÁC CÙNG PHÂN PHỐI ĐẤT NỀN SỔ SẴN (14-10-2022)

- » DU LỊCH QUÝ 3, BỨC PHÁ ĐỂ THÀNH CÔNG (14-10-2022)

- » Đề xuất bổ sung vốn 5.000 tỉ đồng cho cao tốc Gia Nghĩa – Chơn Thành (14-10-2022)

- » Bình Phước: Công bố quyết định thành lập thị xã Chơn Thành (08-10-2022)

- » MB dự kiến giải ngân 12.000 tỉ đồng tín dụng cấp thêm trong vòng 1 tháng (20-09-2022)

- » Bất động sản Bình Phước đứng trước nhiều tiềm năng phát triển (25-06-2022)

- » Bình Phước là tiêu điểm đầu tư BĐS năm 2022 (14-06-2022)

- » Thông tin cao tốc TP Hồ Chí Minh – Thủ Dầu Một – Chơn Thành (20-05-2022)

- » Thủ tướng Phạm Minh Chính thăm, làm việc tại tỉnh Bình Phước (22-03-2022)

- » Tập đoàn Erex Nhật Bản tìm hiểu đầu tư tại Bình Phước (01-03-2022)

- » Đến năm 2030, Bình Phước sẽ có hơn 13.000 doanh nghiệp (23-12-2021)

- » Bình Phước sẽ trở thành Đô thị thông minh lớn nhất miền Đông Nam Bộ (13-12-2021)

- » Bình Phước: Sức hút từ “vùng đất trẻ” (09-12-2021)

- » Bình Phước: Quyết liệt nâng cao PCI (08-12-2021)

- » Nhà đầu tư sẽ không còn tâm lý phòng thủ mà mạnh tay (07-12-2021)

- » Bình Phước: Cơ chế mở để đón “đại bàng” (04-12-2021)

- » Bình Phước: Xúc tiến đầu tư ngay trong đại dịch (04-12-2021)

- » Bình Phước sớm trở thành tỉnh công nghiệp phát triển nhanh, bền vững (03-12-2021)

- » Chơn Thành sẽ trở thành khu đô thị Công nghiệp mới trong tương lai ? (01-12-2021)

- » Tại sao thị trường bất động sản Chơn Thành liên tục tăng nhiệt? (01-12-2021)

- » Có nên mua đất Chơn Thành Bình Phước thời điểm này? (27-11-2021)

- » Cao tốc hơn 24.200 tỉ nối TP.HCM - Bình Phước sẽ đi qua những khu vực nào? (25-11-2021)

- » Giá đất sẽ tăng mạnh vào năm sau? (23-11-2021)

- » Đón làn sóng nghìn tỷ đầu tư, xoay trong cơn sốt nóng (22-11-2021)

- » Bắt tay với Bình Dương, Bình Phước thay đổi diện mạo giao thông, công nghiệp (21-11-2021)

- » Chơn Thành và 18 giải pháp chiến lược phát triển (18-11-2021)

- » Bình Phước đề xuất quy hoạch 61 cụm công nghiệp giai đoạn 2021-2030 (18-11-2021)

- » Thúc đẩy tiến độ Dự án cao tốc TP.HCM – Thủ Dầu Một – Chơn Thành (18-11-2021)

- » Bình Phước - FPT bàn về chương trình hợp tác chuyển đổi số (16-11-2021)

- » ĐIỂM DANH NHỮNG GƯƠNG MẶT TIÊU BIỂU NHẤT NGÀNH BẤT ĐỘNG SẢN VIỆT NAM (26-08-2021)

- » Thời gian hoàn thành Dự án Becamex - Bình Phước quyết định ngày ra đời thị xã Chơn Thành (04-06-2018)

- » Tổng quan về khu công nghiệp Vsip 2 mở rộng, tại Tân Uyên, Bình Dương (22-11-2018)

- » Khu công nghiệp Vsip II mở rộng, động lực tăng trưởng của kinh tế bình dương (15-12-2018)

- » Bất động sản cuối năm liệu có biến động không? (04-06-2018)

- » Bất động sản Bình Dương thức giấc sau giấc ngủ dài (04-06-2018)

- » Tri ân tấm lòng vàng nhóm thiện nguyên Hoa Sen Hồng ngày 30/9/2018 (02-10-2018)

- » Bất động sản đang chứng tỏ là kênh đầu tư hiệu quả (04-10-2018)

- » Thị trường nhà đất sôi động, ngân hàng triển khai nhiều gói vay BĐS (04-10-2018)

- » NÓNG: Chậm làm “sổ đỏ” cho dân có thể bị phạt 1 tỉ đồng (05-10-2018)

- » Ngân hàng đồng loại tuyên bố giảm lãi suất cho vay - tín hiệu tốt cho thị trường bất động sản 2019 (22-01-2019)

- » Thông tin về khu liên hợp công nghiêp Becamex Chơn Thành - Bình Phước (17-11-2018)

- » Thành phố HCM xin tạm ứng trước bao nhiêu ngàn tỷ để làm nhanh tuyến đường Vành Đai 3 (24-10-2018)

- » Thiện nguyện nhóm Hoa Sen Hồng tại cơ sở bảo trợ Thiện DuyênHCM & từ thiện NGỌC QUÝ TDM BD (16-10-2018)

- » Tin nóng trong tuần - dự án ngàn tỷ sắp công bố tại thành phố mới Bình Dương (15-10-2018)

- » 5 yếu tố kinh tế thuận lợi có thể “kích” thị trường BĐS cuối năm (05-10-2018)

0879723353

0879723353 vantiep.nguyen@gmail.com

vantiep.nguyen@gmail.com

Thị trường bất động sản hồ hởi sau...

Thị trường bất động sản hồ hởi sau...

Gọi điện

Gọi điện SMS

SMS Chỉ Đường

Chỉ Đường